連帯債務がある場合は割合の記入が必要!年末調整でする住宅ローン控除

こんにちは。今回も年末調整についてです。

これまで扶養控除申告書(記事はこちら)、保険料控除申告書(記事はこちら)、基礎控除等申告書(記事はこちら)について確認してきました。

今回は住宅ローン控除についてです。

住宅ローン控除を受けるには1年目は確定申告をする必要がありますが、給与所得者は2年目以降年末調整で住宅ローン控除を受けることができます。

年末調整でする場合は勤務先に書類を提出する必要があるので確認していきましょう。

目次

1年目は確定申告する

住宅ローン控除は入居した翌年に確定申告をして受けることができます。

還付金は申告書に記載した口座に確定申告後1~2ヶ月で振り込まれます。

2年目以降、年末調整で必要な書類

1年目に確定申告をすればその翌年以降は年末調整で住宅ローン控除を受けることができます。

年末調整には次の2つの書類を勤務先に提出する必要があります。

- 給与所得者の(特定増改築等)住宅借入金等特別控除申告書

- 住宅取得資金に係る借入金の年末残高等証明書

❶の書類は確定申告をした年の10月頃に税務署からご自宅に郵送されてきます。

この時郵送されてくるのは年末調整で住宅ローン控除が受けれる全ての年分の書類です。

住宅ローン控除が10年受けれる場合は2年目から10年目までの9年分ですので無くさないように保管しておく必要があります。

❷の書類は銀行から毎年10月頃に銀行等からご自宅に郵送されてきます。

給与所得者の(特定増改築等)住宅借入金等特別控除申告書の記入例

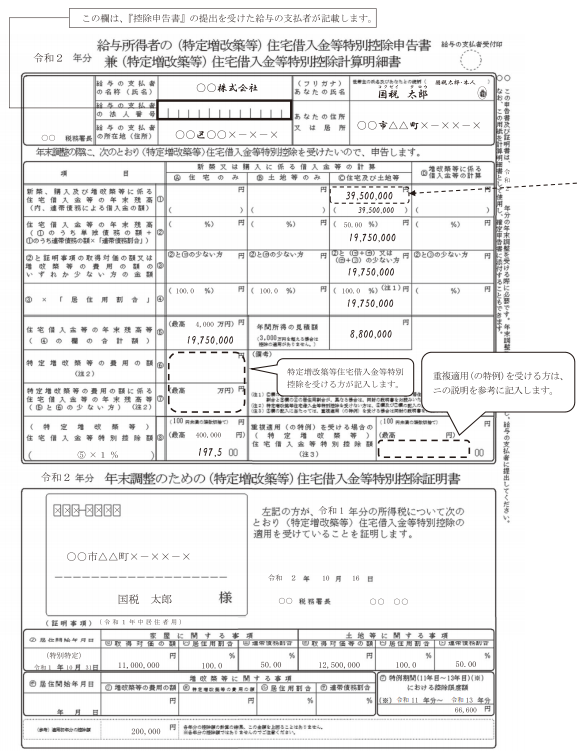

令和2年3月に確定申告した人と平成31年3月に確定申告した人では書類の様式が少し変更されています。

令和元年に入居し、令和2年3月に確定申告した人は下記のような書類が送られてきます。

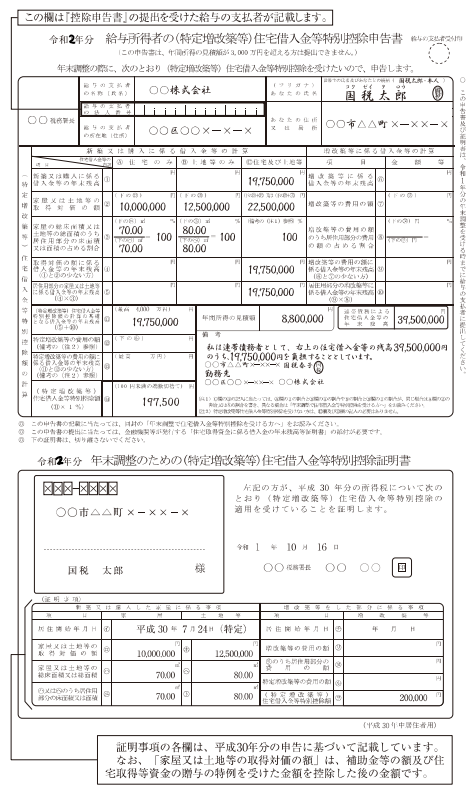

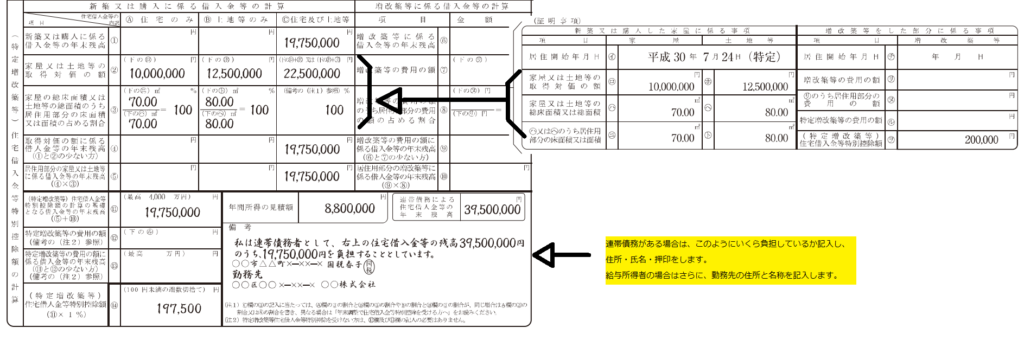

一方、平成30年に入居し、平成31年に確定申告した人は下記のような書類が送られてきます。

令和元年分の申告(令和2年3月に申告)から連帯債務割合の項目が増えています。

それ以前は連帯債務がある場合は備考欄に記入する必要がありました。

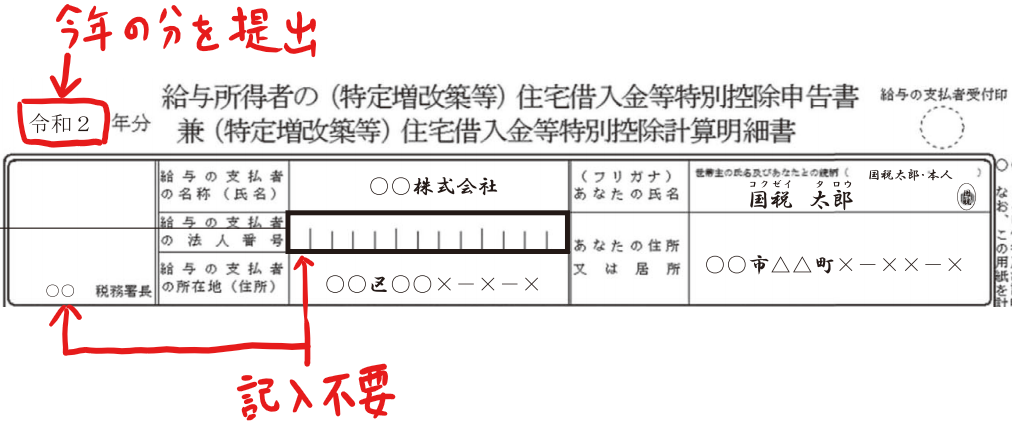

記入例(氏名等)

税務署から送られてきたこの申告書はローン控除を使える全期間分届くので、今年の分(令和2年分または平成32年分)を提出します。

申告書の上部には勤務先の名称・住所とあなたの氏名・住所を記入します。

税務署名と勤務先の法人番号は勤務先の方で記入するので空欄のままで大丈夫です。

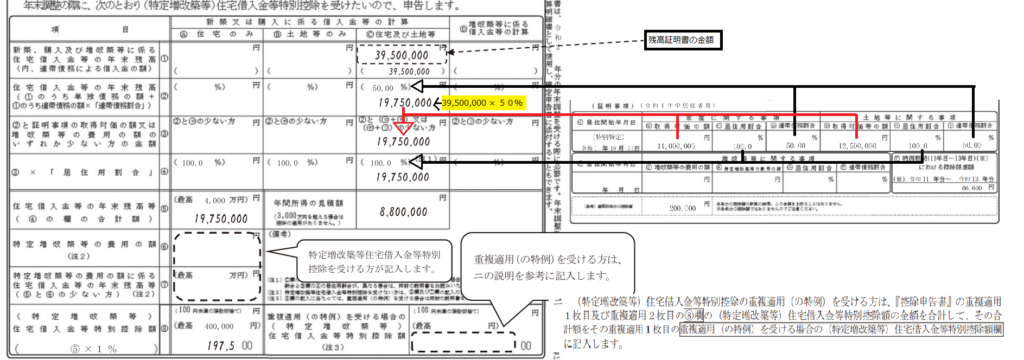

計算欄の記入例:令和元年に確定申告した場合(負担割合が記入されている)

①欄には銀行等から送られてきた年末残高証明書に記載されている借入金の内訳区分に応じて、その年末残高を記入します。

連帯債務がある場合にはかっこ内に連帯債務による年末残高を記入します。

②欄は①のうちあなたが負担している年末残高を記入します。(連帯債務がない場合は①の金額、連帯債務がある場合は①のうちあなたが負担している金額)

③欄は②と土地・家屋の取得対価の額のどちらか少ない金額を記載します。

住宅ローン控除は店舗兼住宅など事業用に使用している部分は使えないので、④欄には③に居住用割合をかけた金額を記入します。

⑧欄の金額が住宅ローン控除の金額ですがこの金額の全てが年末調整で戻ってくるわけではありません。

⑧の金額が197,500円でも毎月の給料や賞与から天引きされた源泉所得税の合計が150,000円なら年末調整で還付されるのは最大で15万円になります。

年末調整で控除しきれなかった金額の一部は住民税から自動的に控除されます。

計算欄の記入例:平成30年以前に確定申告した場合(負担割合が記入されていない)

平成30年以前に確定申告した場合の申告書は上記のようになります。

令和元年申告と違うのは証明事項に連帯債務割合がないのと、居住用割合がなく土地家屋の面積が記載されています。

①欄には年末借入金残高を記入しますが、連帯債務がある場合は連帯債務割合をかけた金額を記入します。

②・③欄には「証明事項」の㋺・㋩・㊁を転記します。

連帯債務がある場合、備考欄に連帯債務者の負担額・住所・氏名を連帯債務者が記入し、押印します。

また、連帯債務者がお給料をもらっている場合は勤務先の所在・名称を記入します。

繰上返済をしたときは残高証明書の再発行が必要な場合がある

銀行から送付される年末残高証明書は10月頃に作成しているため、作成日以後に繰上返済すると残高証明書と実際の借入残高が違ってしまいます。

この場合は残高証明書の再発行が必要になります。

再発行には時間がかかる可能性があるので早めに手続きするようにしましょう。

借換で年末残高が増えても控除額は増えない

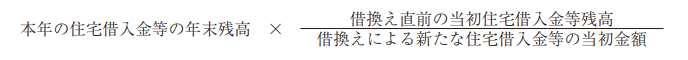

住宅ローン控除の期間中に借換をして、借換後の残高が借換前の残高を上回ることがあります。

もし借換で年末残高が増えても控除額は増えないので注意しましょう。

借換により残高が増えた場合、借り換えた年以降の年末残高は次のように計算する必要があります。

増えていない場合は計算は不要なので年末残高をそのまま記入しましょう。

住宅ローン控除は住民税からも控除できる

年末調整で控除しきれなかった住宅ローン控除があるときは住民税からも一部控除されます。

くわしくはこちら→住宅ローン控除の住民税・ふるさと納税に及ぼす影響