令和3年10月、消費税のインボイス制度の登録申請の受付が始まります!

こんにちは!大阪市城東区の税理士泉井です。

令和5年10月1日から消費税の仕入税額控除の方式は適格請求書等保存方式(いわゆるインボイス制度)に変わります。

売手の立場、買手の立場それぞれ影響がありますので制度を確認し余裕を持った事前準備をしましょう。

そもそもインボイス制度って?

消費税の申告が必要な事業者は、大まかに言うと①売上に係る消費税から②仕入・経費に係る消費税を控除した残額を申告・納付します。

インボイス制度が始まると、この仕入・経費に係る消費税は適格請求書(インボイス)等の保存がないと控除できなくなります。

適格請求書はだれでも交付できるものではなく、税務署へ事前に申請し登録を受ける必要があります。

そしてこの登録ができるのは課税事業者だけなので、消費税の申告義務がない免税事業者が登録を受けるために「課税事業者を選択」する必要があります。

なので免税事業者からの仕入等は原則として②の控除ができなくなってしまいます(ただし、制度開始後6年間は一定割合を控除できる経過措置が設けられます)。

適格請求書の記載事項

適格請求書は必要な事項が記載された書類であれば、請求書・納品書・領収書・レシートなど名称を問わず、また手書きであっても該当します。

コンビニや飲食店など不特定多数の者に対して販売等を行う小売業、飲食店業、タクシー業等に係る取引については、適格請求書に代えて、適格簡易請求書を交付することができます。

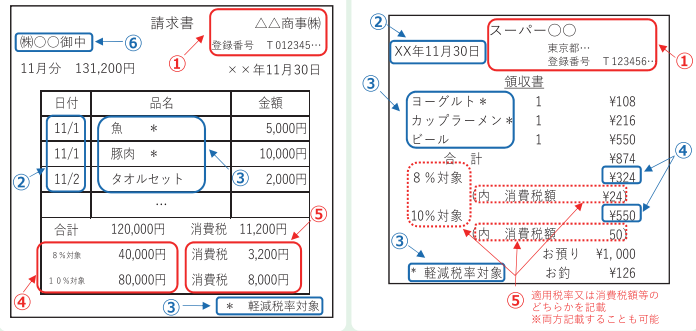

適格請求書に必要な記載事項は以下のとおりで、下線の項目が追加される事項です。

- 登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名又は名称

適格簡易請求書は上記⑥は記載不要です。

国税庁のパンフレットに下記の記載例があるので付けておきます。

左側が適格請求書で右側が適格簡易請求書です。

免税事業者の留意点

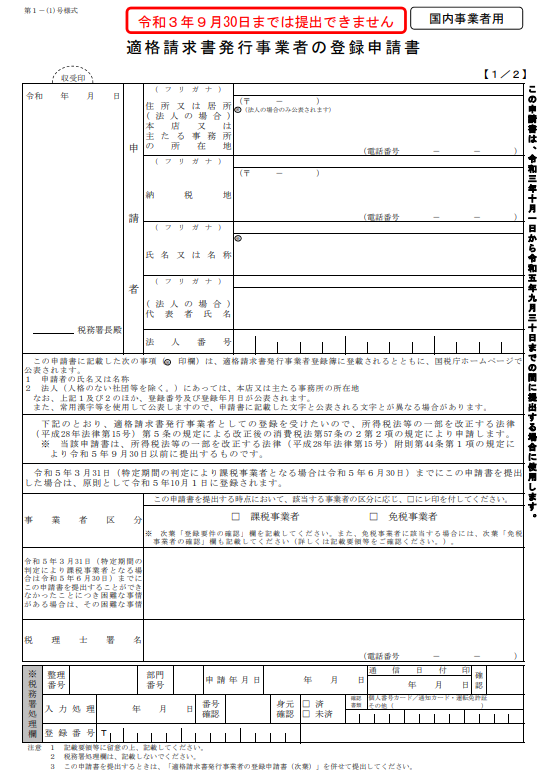

適格請求書を発行するには事前に「適格請求書発行事業者の登録申請書」の提出が必要です。

この登録を受けることができるのは消費税の課税事業者だけですので、現在消費税の申告義務がない免税事業者は課税事業者を選択する必要があります。

インボイス制度が始まっても免税事業者のままでいるか、課税事業者となり登録事業者になるか選択する必要があります。

登録を受けるかどうかは事業者の任意ですので、どちらが有利になるかしっかり考えて選択しましょう。

それぞれ以下のようなメリット・デメリットが考えられます。

①今まで通り免税事業者のままでいる

メリット

- 消費税の申告・納付が不要

デメリット

- 適格請求書を発行できないので仕入税額控除ができず、取引先の消費税の負担が増える。(経過措置有り)→適格請求書を発行できる他の事業者に取引先が行ってしまう可能性がある。

- 取引先から消費税の負担が増えた分値下げを要求される可能性がある。

②課税事業者となり登録事業者になる

メリット

- ①のデメリットがなくなる

デメリット

- 消費税の申告・納付が必要になる。

取引先が適格請求書がなくてもいい一般消費者だけであれば①のデメリットはないので免税事業者のままでも問題はないでしょう。

課税事業者を選択すれば消費税の申告・納付が必要になるので納付額がどれくらいになるか現在の売上規模で一度計算し①のデメリットと比較してみましょう。

登録申請はe-Taxでもできます。

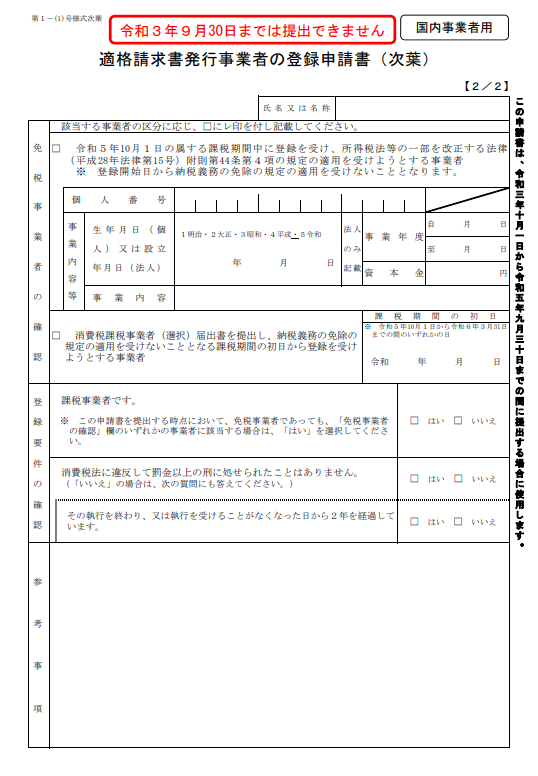

登録申請書は以下の様式になります。

紙で提出もできますがe-Taxで作成・申請した方が入力漏れもなく手続きが早いのでe-Taxの検討もしてみて下さい。

登録申請書は令和3年10月1日から受付が開始されます。

また、インボイス制度が始まる令和5年10月1日から登録を受けるためには、原則として令和5年3月31日までに登録申請書を提出する必要があります。

余裕を持った事前準備をしましょう。