2020年 年末調整の注意点

毎月のお給料から引かれている所得税は、毎月のお給料が1年間同じものとして計算されています。

しかし実際にはお給料が毎月同じ人はほとんどいらっしゃらないし、子供が就職したりで扶養親族が増減することもあります。

そこで1年間のお給料の総額が確定する年末に、その年の正しい所得税を計算して毎月のお給料から引かれていた所得税との差額を徴収又は還付して精算する必要があります。

これを年末調整といい、勤務先で精算するので多くの人は確定申告をする必要がないことになります。

今回は年末調整について、昨年からの変更点や注意点を確認していきます。

目次

年末調整の対象となる人・ならない人

次に掲げる人は年末調整の対象になります。

- 年間を通して勤務している人

- 年の途中で就職し、年末まで勤務している人

- 死亡退職した人

- 心身の障害のため退職し、年内には再就職できないと見込まれる人

- 12月給与を受けた後に退職する人

- 今年の給料総額が103万円以下のパートタイマーの人などが退職する場合で、退職後年末まで他の勤務先で働かないと見込まれる人

- 今年海外へ転勤となり、国内に住所も1年以上の居所も有しない人

反対に年末調整の対象とならないのは以下の人になります。

- 今年の給与総額が2,000万円を超える人

- 災害により源泉所得税の徴収猶予等を受けた人

- 2ヶ所以上から給料をもらっている人で、他の勤務先に扶養控除等(異動)申告書を提出している人や、年末調整を行うときまでに扶養控除等(異動)申告書を提出していない人

- 年の途中で退職した人で上記年末調整の対象になる人の3~6に該当しない人

- 日雇い労働者など

年収が2,000万円を超える人は年末調整ができないので確定申告が必要になります。

2ヶ所以上で勤務している人はメインの1ヶ所だけ年末調整できます。また、年末調整していない勤務先の給料の合計が20万円を超えると確定申告する必要があります。

令和2年分からの変更点

毎年のように変更がある年末調整ですが今年は大きな変更がありました。

給与所得控除額の減少

給与所得控除とは給与収入から引くことができる「経費」のようなものです。

年末調整では次のような計算方法で所得税を計算します。

所得税額=(給与収入-給与所得控除額-所得控除額(社会保険料控除や生命保険料控除など)-基礎控除額)×所得税率-住宅ローン控除額

令和2年分から給与収入から引く給与所得控除額と、後から説明しますが基礎控除額が変更されました。

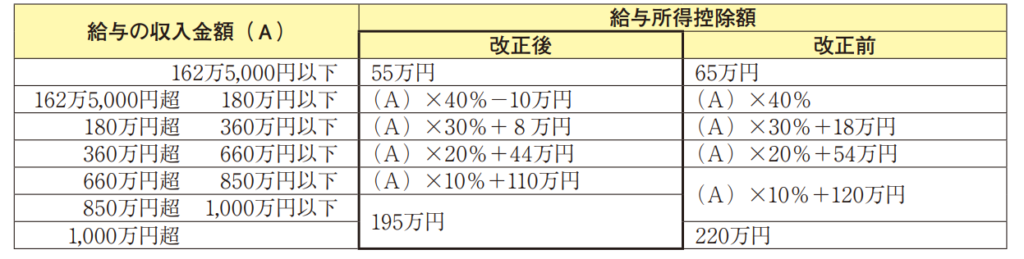

給与所得控除額の変更額は次の表のようになり年収850万円以下の人は一律10万円減り、850万円超の人は10万円から25万円と段階的に減りました。

ただし、基礎控除額が10万円増額(合計所得2,400万円以下の場合)されましたので、ほとんどの人は税金の影響を受けません。

基礎控除額の変更

給与所得控除額は減少しましたが基礎控除額が増加しました。

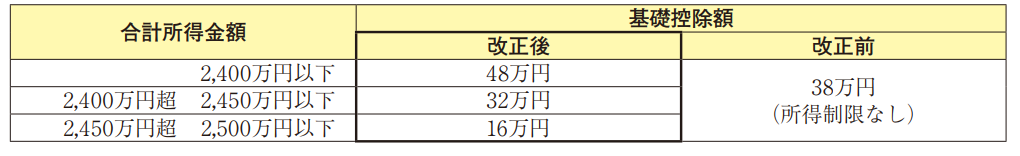

下記のように所得制限がありますが10万円増えています。

基礎控除は給与収入がある人だけでなくフリーランスや個人事業者など納税者すべてに適用されます。

給与収入がない個人事業主の人にとっては基礎控除が増えた分減税になりますが、今年から基礎控除に所得制限ができたので注意が必要です。

合計所得金額とは事業所得や不動産所得、給与所得、雑所得、退職所得などの合計金額です。(合計”所得”なので収入ではありません。利益のようなものです。)

この基礎控除額に所得制限ができたので今年の年末調整から基礎控除申告書という書類ができています。

所得金額調整控除の新設

所得金額調整控除は令和2年からできました。

年収850万円超の人は給与所得控除が基礎控除よりも減ってしい増税となっています。

しかし、子どもや特別障害者がいるなど一定の要件を満たす人は「所得金額調整控除」で増税されないようにしています。

なので所得金額調整控除は”給料が年間850万円を超える人で次のいずれかの要件を満たす人”が対象となります。

- 本人が特別障害者である

- 23歳未満の扶養親族がいる

- 特別障害者である同一生計配偶者または扶養親族がいる

特別障害者とは、障害者のうち次の特に重度の障害のある方をいいます。

- 身体障害者手帳で一級又は二級と記載されている方

- 精神障害者手帳で一級と記載されている方

- 重度の知的障害者の方

- 寝たきりの状態で、複雑な介護を必要とする方 など

控除額は以下の式で計算します。

所得金額調整控除額=(給与収入ー850万円)×10%

給与収入は1,000万円を上限とします。

ひとり親控除の新設、寡婦(寡夫)控除の変更

去年まで寡婦(寡夫)控除は、離婚や死別により配偶者がいない人で子育てをしている人などが対象となっていました。

寡婦(カフ)控除とは女性が受ける控除、寡夫(カフ)控除は男性が受ける控除です。

つまり、結婚しないでひとりで子育てをしているお母さんやお父さんは寡婦(寡夫)控除は受けることができませんでした。

このような未婚のひとり親も控除を受けれるように「ひとり親控除」が今年から創設され、寡婦(寡夫)控除はひとり親控除に変更されました。

なお、ひとり親に該当しない寡婦控除は少し要件を変えて今年も残っています。

ひとり親控除の対象者と控除額

ひとり親で次の3つの全てに該当する人はひとり親控除の対象となります。

- 事実婚の状態でないこと

- 生計を一にする子がいること

- 合計所得が500万円以下であること

上記の要件に該当すればひとり親控除35万円が受けられます。

1について、入籍していなくても内縁関係の相手がいるとダメです。

2の”子”ですが総所得金額が48万円以下(お給料だけだと103万円以下)で他の人の配偶者や扶養親族になっていない人に限られます。

3の合計所得ですがお給料だけの場合、年収約670万円以下の人が対象になります。

去年まであった特別の寡婦、寡夫控除はこのひとり親控除になりました。

寡婦控除は要件が追加された

今年から寡婦控除は「ひとり親」に該当せず次のいずれかに該当し、事実婚の状態でなく、合計所得金額が500万円以下の人が対象となります。

- 夫と離婚した後婚姻をしておらず、扶養親族(両親など)がいる人

- 夫と死別した後婚姻をしていない人又は夫の生死が明らかでない一定の人

今年から事実婚でないことが条件として追加されています。

また、去年まで1については所得制限がなかったのですが、今年から合計所得金額が500万円以下の人が対象となっています。

寡婦控除に該当すると27万円の所得控除が受けられます。

まとめ

令和2年分から控除についていくつか改正されました。

このため年末調整のときに勤務先へ提出する申告書の書き方も変更しているので注意してください。

申告書の記入例についてはこちらをご覧ください。