配偶者の収入見積りは正確に!基礎控除・配偶者控除等申告書の書き方

こんにちは。

年末調整に勤務先から渡される書類は3つあります。

- 扶養控除等(異動)申告書

- 保険料控除申告書

- 基礎控除、配偶者(特別)控除、所得金額調整控除申告書

扶養控除等申告書についてはこちら、保険料控除申告書についてはこちらの記事で確認しました。

今回は基礎控除・配偶者(特別)控除・所得金額調整控除申告書について確認していきます。

令和2年分から配偶者控除に加え基礎控除・所得金額調整控除が新しく増えました。

3つの控除があり文字も細かいので1つずつ確認していきましょう。

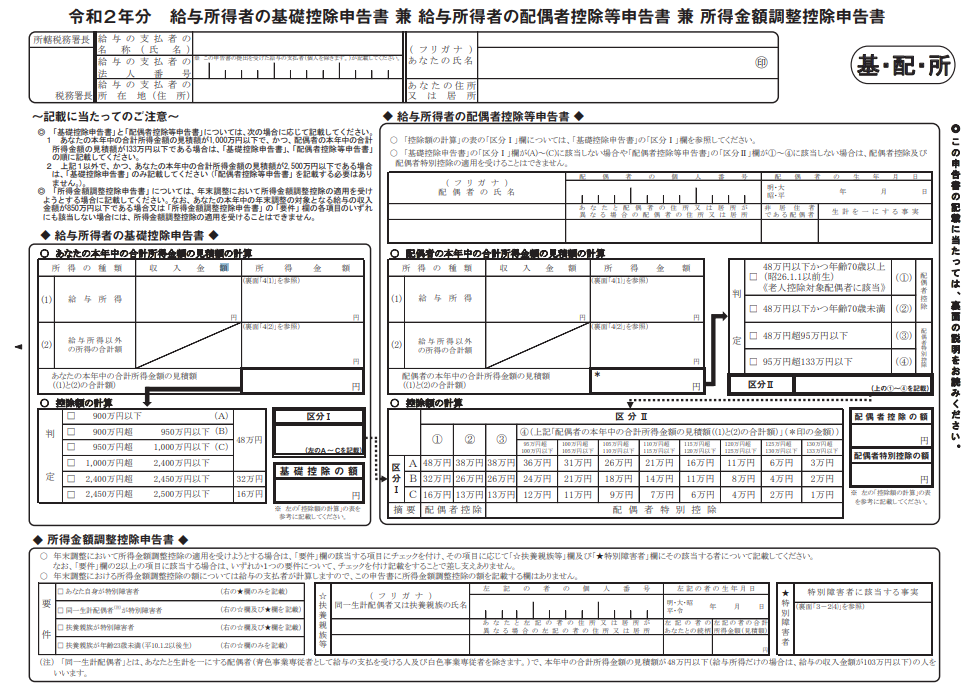

基礎控除・配偶者控除・所得金額調整控除申告書

申告書はこのような書類になっていて

- 基礎控除

- 配偶者(特別)控除

- 所得金額調整控除

の3つを計算するための申告書です。

令和2年分の所得税から給与所得控除が10万円下がり、基礎控除が10万円上がりました。また、給与収入が850万円を超える方で一定の要件に該当すれば所得金額調整控除を受けることができます。

基礎控除申告書

まずは基礎控除申告書から見ていきましょう。

基礎控除は全員に関係することなので必ず記入する必要があります。

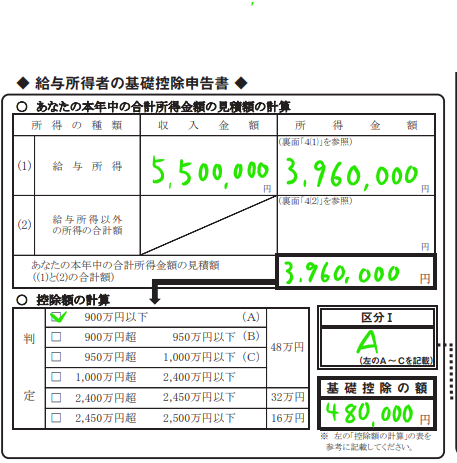

申告書の上側にはあなたの1年間の給料の見込総収入金額と給与所得を(1)に、副業がある場合には副業の儲け(所得)の見込金額を(2)に記入し、その合計を太い黒枠で囲った所に記入します。

申告書の下部には所得の合計金額を基に「判定」欄の6つの区分から該当する箇所にチェックを付け、「基礎控除の額」欄に判定結果に対応する控除額(48万円、32万円、16万円のいずれか)を記入します。

配偶者(特別)控除を受けようとする方は、「区分Ⅰ」に判定結果に対応する記号(A~C)を記入します。

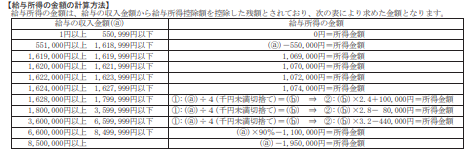

給与所得金額は表を使って計算する

給与所得金額は下の表を使って計算します。

年収1,000万円でも給与所得は805万円なのでほとんどの人が900万円以下(区分A)に該当し、基礎控除の額が48万円になると思います。

ですので、そのような人は収入の見込金額もあまり細かくなくて、だいたいの金額を書く程度で大丈夫です。

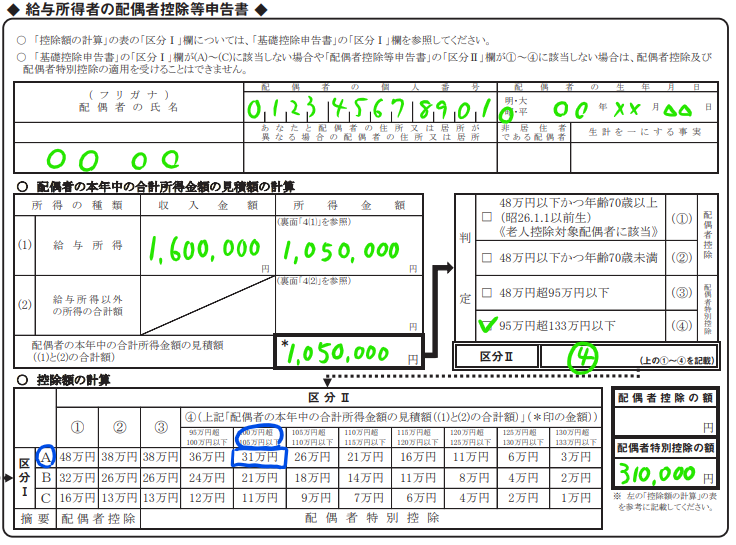

配偶者控除等申告書

こちらには配偶者の氏名・マイナンバー・生年月日・お給料の見込年収を記入します。

そして、先ほどの所得金額の表を使って所得金額を計算します。

計算した所得金額、生年月日を基に「判定」欄の該当箇所にチェックを付け「区分Ⅱ」欄に該当する番号(①~④)を記入します。

基礎控除申告書で判定した区分Ⅰの判定結果(A~C)と区分Ⅱの判定結果(①~④)を「控除額の計算」の表に当てはめて配偶者(特別)控除額を求めます。

①または②の場合は配偶者控除、③または④の場合は配偶者特別控除になります。

配偶者特別控除は配偶者の所得が少しでも変わると控除額も変わってしまうので、配偶者の見込収入はある程度正確な金額が必要になってきます。

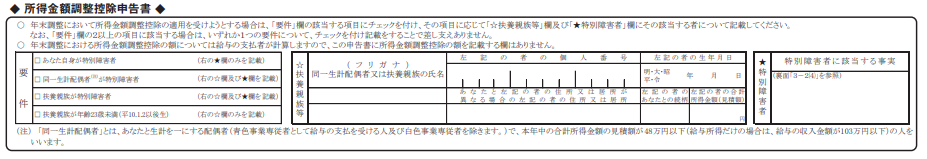

所得金額調整控除

所得金額調整控除はあなたの年間給与収入が850万円超で、特別障害者や扶養親族がいる場合に適用を受けるので、それ以外の人は何も記入する必要はありません。

まとめ

基礎控除申告書は全員が記入する必要があり年収が1,000万円以下ならAの48万円になるので本人の収入金額はある程度ざっくりとした金額でかまいません。

しかし、配偶者(特別)控除を受ける場合は配偶者の収入の区分が細かく設定されているので見込年収とは言ってもできるだけ正確な金額を記入する必要があります。