給料から天引きされる社会保険料や税金はいつの分?

こんにちは。大阪市城東区の税理士泉井です。

毎月の給料から社会保険料や税金が引かれています。

前月と同じ金額が引かれているのもあれば金額が毎月違ったり、今まで引かれてなかったのに突然引かれるようになることもあります。

控除される種類によって計算方法や給料から差し引く時期が違いますのでそれぞれ確認していきましょう。

目次

給料から差し引かれるもの

給料から控除されるのは次の6つがあります。

- 健康保険料

- 介護保険料

- 厚生年金保険料

- 雇用保険料

- 所得税

- 住民税

①~③又は④までをまとめて社会保険料と呼ばれています。

上記の他にも”積立金”や”組合費”などを控除している会社がありますが、それは会社の規定によるものなので内容が分からないものがあれば会社の担当者に確認するといいです。

健康保険・介護保険・厚生年金保険

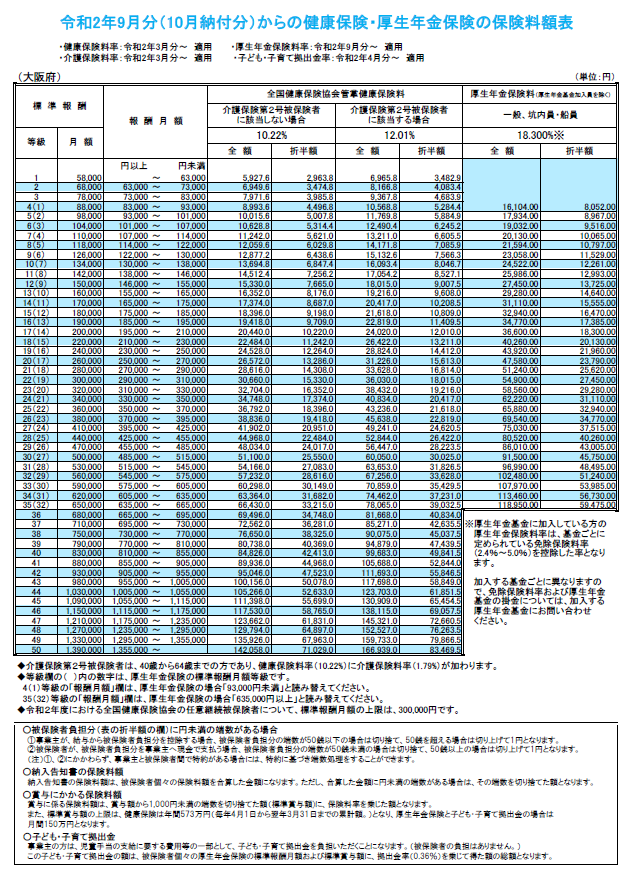

健康保険・介護保険・厚生年金保険は標準報酬月額にそれぞれの保険料率をかけて計算します。

標準報酬月額って?

毎月の給料(残業手当や通勤費などの手当を含みます)を区切りのいい幅で分類したものです。

標準報酬月額が決まるのは①保険加入時②定時改定③随時改定の3つのタイミングがあります。

①保険加入時…資格取得時の実際の給料や就業規則に基づいた金額から決定され、次の定時決定時まで使用します。

②定時改定時…毎年1回改訂されます。4月から6月までの給料総額の平均額から決定します。その年の9月分から翌年の8月分まで使用します。

③随時改定時…昇給や降給により固定賃金が大幅に変動(2等級以上変動)した場合に改定されます。

保険料率

健康保険・介護保険は協会健保で加入する場合都道府県ごとに保険料率が違い、毎年3月に変更があります。

こちらから各都道府県の保険料率が確認できます。

令和2年10月現在の大阪府の保険料は下記になり、健康保険が10.22%(給料から引かれるのは半分の5.11%)、介護保険が1.79%(給料から引かれるのは半分の0.895%)です。

厚生年金の保険料率は平成16年から毎年少しずつ上がっていましたが平成29年9月以降は18.3%(給料から引かれるのは半分の9.15%)です。

保険料は日割り計算しない

健康保険・介護保険・厚生年金保険は日割り計算しません。月末時点で加入していれば1ヶ月分保険料が発生します。

なので10月1日に加入しても10月31日に加入しても10月分の保険料は同じになります。

退職の場合は退職日の翌日に保険の資格が喪失するので、10月30日に退職(10月31日資格喪失)したら10月分の保険料は発生しませんが、10月31日に退職(11月1日資格喪失)したら10月分の保険料が発生します。

それなら退職日を月末にしない方が得なの?と思われるかもしれませんが、退職日の翌日(資格喪失日)以後は転職先の健康保険・厚生年金保険や住所地の自治体の国民健康保険・国民年金保険等に加入しなければいけません。

なので10月の途中に退職しても、転職先の社会保険か市町村の国民健康保険・国民年金に加入して10月分の保険料を払う必要があります。

給与からは前月分の保険料を引いている会社が多い

健康保険・介護保険・厚生年金保険を給料から引くときに”当月徴収”と”翌月徴収”の2通りの方法があります。

当月徴収とは10月分の保険料を10月に支給する給料から控除することです。

翌月徴収とは10月分の保険料を11月に支給する給料から控除することです。

例1) 10月1日入社、10月1日社会保険加入、給料締日毎月20日、給料支払日当月末日の場合 当月徴収の場合・・・10月分保険料は10月31日支給の給料から控除 翌月徴収の場合・・・10月分保険料は11月30日支給の給料から控除

例2) 10月1日入社、10月1日社会保険加入、給料締日毎月末日、給料支払日翌月10日の場合 当月徴収の場合・・・10月支給給与がないので10月分と11月分の保険料を11月10日支給の給料から控除 翌月徴収の場合・・・10月分保険料は11月10日支給の給料から控除

例3) 10月20日退職、10月21日社会保険資格喪失、給料締日毎月20日、給料支払日当月末日の場合 当月徴収の場合・・・10月分保険料は発生しないので10月31日支給の給料から控除する社会保険料はなし(雇用保険料は控除する必要がある) 翌月徴収の場合・・・10月31日支給の給料から控除するのは9月分の保険料

例4) 10月31日退職、11月1日社会保険資格喪失、給料締日毎月末日、給料支払日翌月10日 当月徴収の場合・・・10月分保険料は10月10日支給給与から控除、11月10日支給の給料から控除するのは雇用保険料と税金のみ 翌月徴収の場合・・・10月分保険料は11月10日支給の給料から控除

当月徴収と翌月徴収では保険料を控除する月が違うので、入社や退職時、保険料率の変更時、標準報酬月額の改定時には特に気を付ける必要があります。

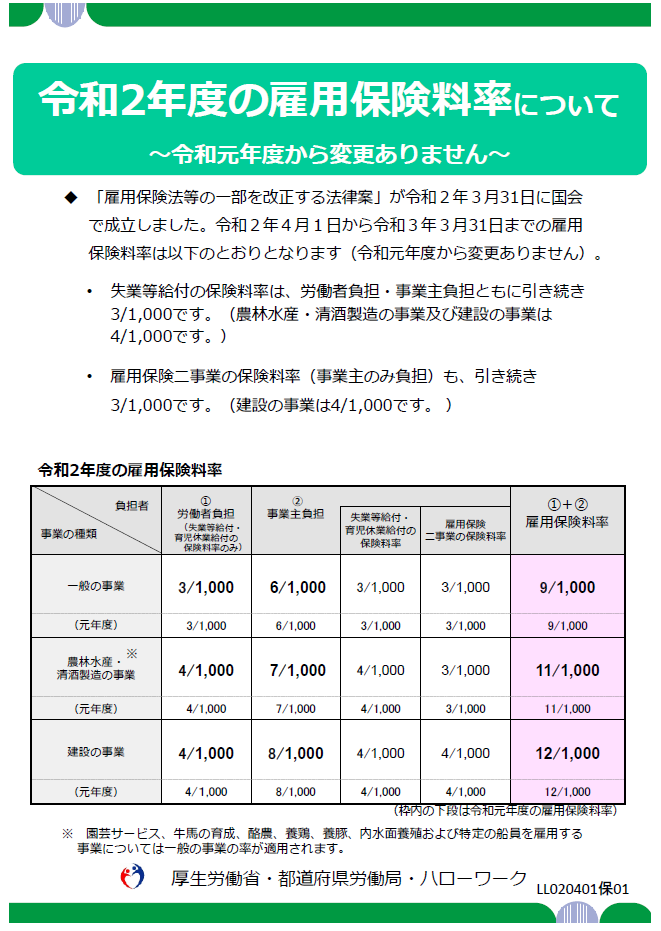

雇用保険

雇用保険料はその月の給料の総額(残業代や交通費を含みます)に雇用保険料率をかけて計算します。

残業代などで毎月の給料が増減すれば雇用保険料も毎月増減します。

保険料率

雇用保険料率は毎年4月に改定されますが、ここ数年は変更がありません。

令和2年度の雇用保険料率は下記になります。

過去の雇用保険料率は厚生労働省のホームページから確認できます。保険料率のページはこちら

全国同じ保険料率ですが業種によって異なります。

給料計算で使うのは労働者負担分の0.3%か0.4%です。

保険料はいつから発生?

雇用保険料は雇用保険の加入日から発生します。

給料締日の関係で加入日から給料締日まで数日しかなくても、その数日分の給料に雇用保険料率をかけた金額を給料から控除します。

所得税

源泉所得税は源泉徴収税額表を使って算出します。

令和2年分の源泉徴収税額表はこちらから確認できます。

この表は①その月の社会保険料等控除後の給与等の金額②甲・乙③扶養親族等の数④税額が記載されています。

①には非課税となる交通費は含みません。

②の甲か乙、どちらを使うかは、従業員から「扶養控除等申告書」の提出を受けていれば”甲”、無ければ”乙”になります。

③は「扶養控除等申告書」の扶養親族欄に記載されている人数を確認しますが、他の所得者が控除を受ける扶養親族や16歳未満の扶養親族は含めません。

①~③で交差した税額欄の金額が給料から控除される源泉所得税となります。

住民税

住民税は社会保険料や所得税と違って自分で計算しません。

従業員の住所地の所在市町村から会社宛てに毎年5月に税額が通知されます。

その通知された税額を6月から翌年5月までの12回、毎月の給料から差し引きます。

賞与からも控除する必要がある

これまで給与から控除する金額の求め方を確認しましたが賞与からも社会保険料・雇用保険料・所得税を控除しないといけません。

住民税は給与から全額控除しているので賞与計算では考慮する必要はありません。

まとめ

給料計算は出勤日数や勤務時間、残業代や交通費だけでなく、社会保険料や税金など控除する金額も毎月計算する必要があります。

また、締日から支給日まであまり日数がないことも多いのでわかる所は早めに計算しておいて支給金額をすぐに出せる準備をしておきましょう。