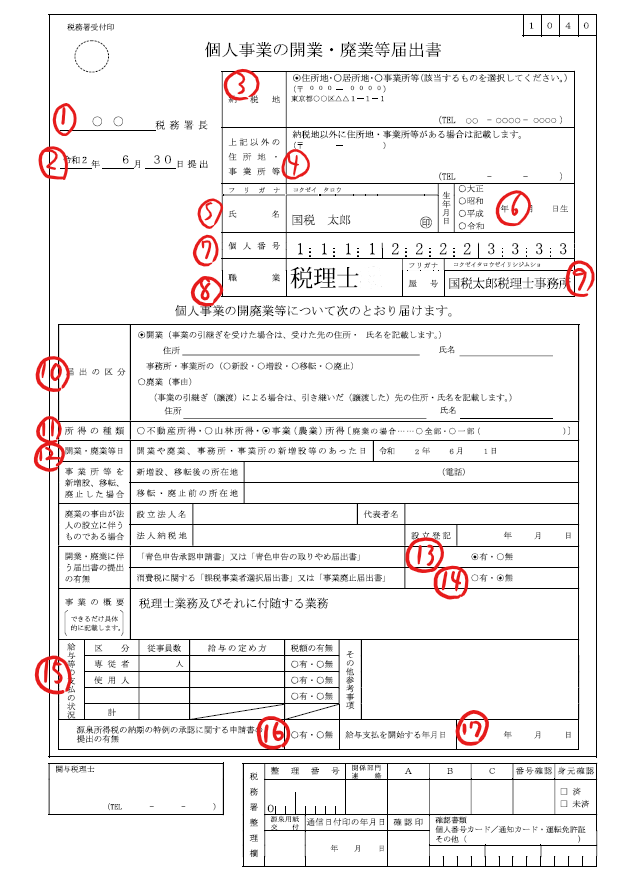

個人事業者の開業届の記載例

個人が新たに事業を始めたときは1か月以内に税務署に届出をしなければなりません。

また、1年目から青色申告をしたい場合は開業から2か月以内に「所得税の青色申告承認申請書」も税務署に出さないといけませんので、開業届と一緒に提出すると手間が省けるので良いと思います。

国税庁のe-Taxソフトを使えば書面を使わずに自宅のパソコンで電子申請できます。①マイナンバーカード方式(マイナンバーカードとICカードリーダーライタが必要)または②ID・パスワード方式(税務署で職員と対面による本人確認が必要)のいずれかの方法でe-Taxが利用できます。

開業届はe-Taxより書面での手続きの方が簡単だと思いますので今回はその記載方法を確認していきます。

目次

提出書類「個人事業の開業・廃業等届出書」

この届出書は国税庁のホームページからダウンロードできます。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/04.htm

税務署提出用と本人控え用の2部作成し、控え用に税務署の受付印を押してもらいましょう。開業初年度は個人事業主の証明として使用することもありますので控えは大事に保管してください。

提出の際個人番号と本人確認をするので個人番号がわかるものと本人確認ができるものが必要になります。

提出先

納税地を所轄する税務署に提出します。

税務署は以下のURLで検索できます。

https://www.nta.go.jp/about/organization/access/chizu.htm

期限

開業した日から1か月以内に提出してください。

記載例

①税務署

管轄の税務署を記載します。

②提出日

この書類を税務署に持っていく日(郵送する日)を記載します。

③納税地

住民票のある住所を記載します。事業所の所在地にしたいときは納税地の変更に関する届出が必要です。

④住所地・事業所等

事業所が③と異なるとき記載します。

⑤氏名⑥生年月日

自分の氏名・生年月日を記載します。印鑑は認印でいいです。

⑦個人番号

マイナンバーを記載します。控えには記載しません。

⑧職業

職業を記載します。

⑨屋号

屋号があれば記載します。

⑩提出の区分

開業に✓を付けます。他から事業を引き継いだときは相手の住所・氏名を記載します。

⑪所得の種類

該当するものに✓を付けてください。不動産賃貸は不動産所得になります。ほとんどの事業者は事業(農業)所得になります。

⑫開業・廃業等日

事業を開始した日を記載します。

⑬「青色申告承認申請書」の提出の有無

「青色申告承認申請書」も合わせて出すときは「有」に✓を付けます。

⑭消費税に関する「課税事業者選択届出書」の提出の有無

基本的に1年目は消費税の申告は不要ですが選択により消費税の申告をすることができます。この選択が有利になるか不利になるかは慎重に検討しなければならないので税理士に相談するのがよいです。

⑮給与等の支払の状況

従業員に給料を支払うことが決まっていれば人数と給料の定め方(日給・月給など)、源泉所得税の発生の有無を記載します。専従者は生計を一にする配偶者や親族のことです。

⑯源泉所得税の納期の…

源泉税は給料日の翌月10日までに税務署に納付しなければなりません。しかし、「源泉所得税の納期の特例の承認に関する申請書」を提出すると半年に1回(7月と1月)にまとめて納付することができます。

一緒に提出するときは有に✓を付けます。

⑰給与支払いを開始する年月日

給料が発生する予定のときはその支払い開始日を記載します。